2023-09-20 16:51:12 来源:蒋东文 作者:

2023-09-20 16:51:12 来源:蒋东文 作者: 摘要:

“起了个大早,赶了个晚集。”这是人们对绿源电动车的评价。

是啊,电动双轮车江湖,绿源算得上是“鼻祖”,结果却先后被雅迪、爱玛、新日等一个个“后辈”超越,目前已经滑落到行业第五。

纵观雅迪、爱玛、新日等主要电动双轮车企业,绿源的盈利能力无疑是最差的!

在智能化发展上,与小牛、九号、哈啰等新兴品牌相比,绿源也没能讨到什么便宜。

毛利率低,业绩上不尽人意,质量问题反而成了绿源最绕不开的话题。

上市梦圆,仿佛是绿源这些年来最成功的努力!

只是,行业内卷叠加自身的高杠杆,上市真的能成为绿源的那根“救命稻草”吗?

01

两轮电动车“鼻祖”终于要港股上市了!

9月19日消息,绿源集团控股(开曼)有限公司(以下称:“绿源”)通过港交所上市聆讯,独家保荐人为中信建投国际。

这意味着时隔近一年后,绿源电动车终于拿到了上市的钥匙。

其实,去年11月,绿源已向港交所递交招股书,只不过受若干原因影响,在今年5月失效。

结果着急推进上市进程的绿源,在短短6天之后,再次递交招股书。

这次,绿源终于港股梦圆,上市在即。

只是,作为行业“老大哥”,绿源不仅在上市上慢人一步,业绩上也不尽人意,尤其是在盈利能力上。

过去三年,绿源的营收有105.79亿元,但净利润却仅有2.17亿元,连营收的零头都没有。

绿源的毛利率在同行中也是比较低的存在!

按市场排名来看,在已上市的公司中,2022年,雅迪控股(1585.HK)的平均毛利率为18.08%;爱玛科技(603529.SH)为16.36%;新日股份(603787.SH) 13.04%。

就连市占率低于绿源电动车的小牛电动(NIU.O) ,其毛利率也要比绿源高出很多,达到了21.13%!

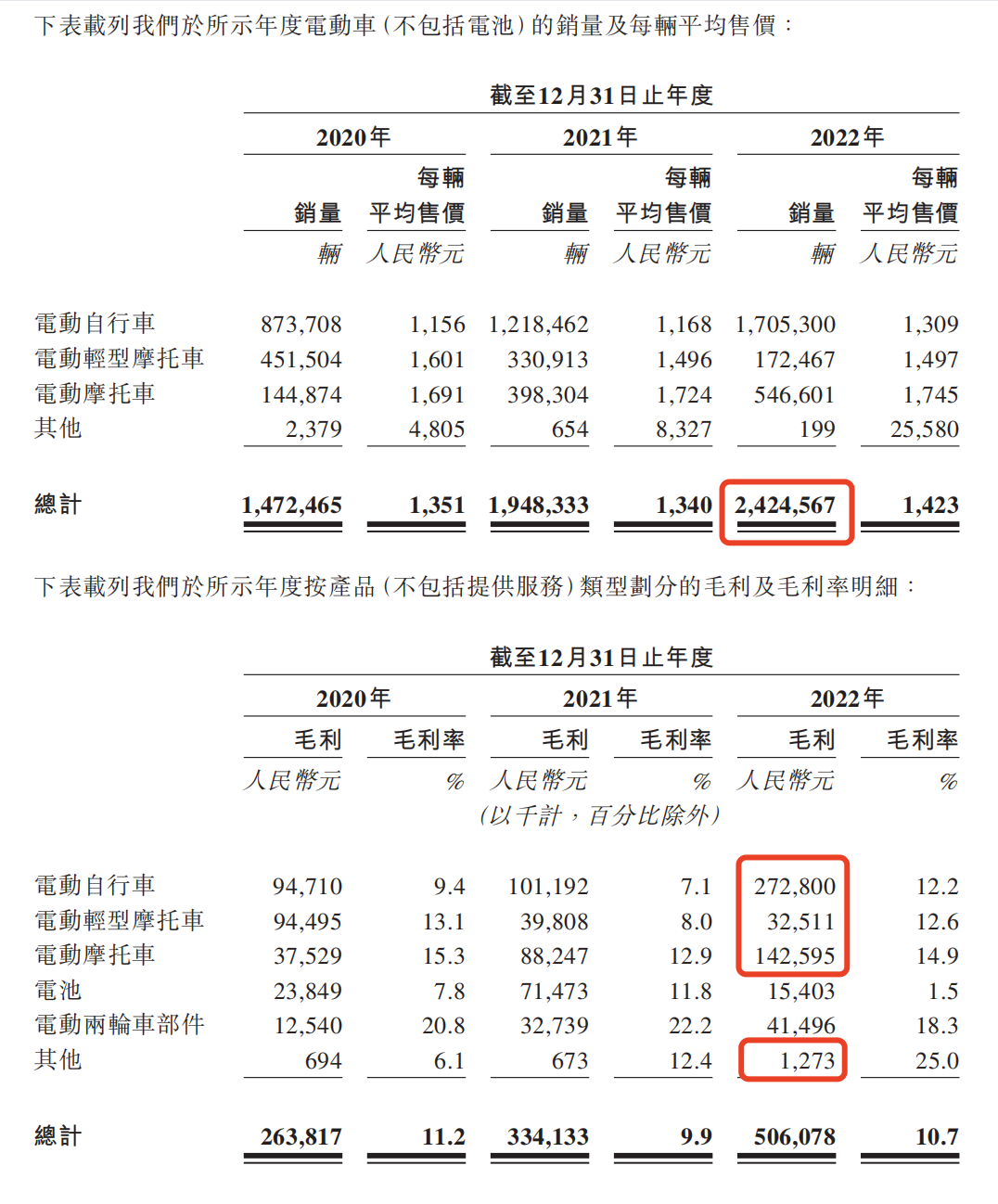

反观绿源2020年至2022年的销售毛利率却分别只有11.2%、9.9%和10.7%,尤其在2021年后,与爱玛和新日的差距逐步拉大。

2021年,绿源电动车的毛利率更是跌破两位数,“一辆车骑10年,结果只赚30元”,这也太匪夷所思了!

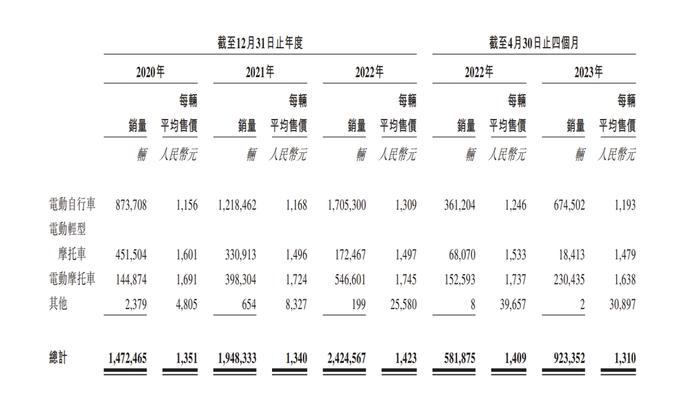

按照当年销量最多的电动自行车平均销售价格为1168元以及毛利率9.9%计算,卖出一辆电动自行车,毛利约116元。按照净利润0.59亿和当年销量194.77万辆来算,一辆车仅赚30余元。

2022年,公司的销售量为240万辆、净利润为1.18亿,以此计算一辆车才赚49.16元。

绿源港股上市,昔日“鼻祖”能否借此翻盘呢?

估计,很难。

02

提起电动车,相信大家并不陌生!

大街小巷都能看到它的身影,其实电动车不是中国人发明的,且电动自行车在中国的发展也就堪堪刚好40年。

1881年,法国人古斯塔夫特鲁夫把直流电机和铅酸电池相结合,造出了世界上第一台电动三轮车。

100多年以后,1983年的上海,中国第一辆有记录且能量产的两轮电动自行车正式下线,但跟已享誉全国的“永久”牌自行车相比,两轮电动车销量惨淡,很快销声匿迹。

又过了四年,1995年,清华大学研制出采用轮毂电机的电动自行车,扣开了国产电动车行业的发展之门。

20世纪末,企业在电池和电机的研发上先后取得突破,电动自行车品牌才开始逐渐迸发及壮大。

1997年,绿源创立;1999年,爱玛、新日创立;2001年,雅迪创立。

可以看出,绿源确实是电动车界“鼻祖”般的存在!

然而,中国内地电动两轮车市场高度集中且竞争激烈,在发展的过程中,绿源电动车却逐渐掉队。

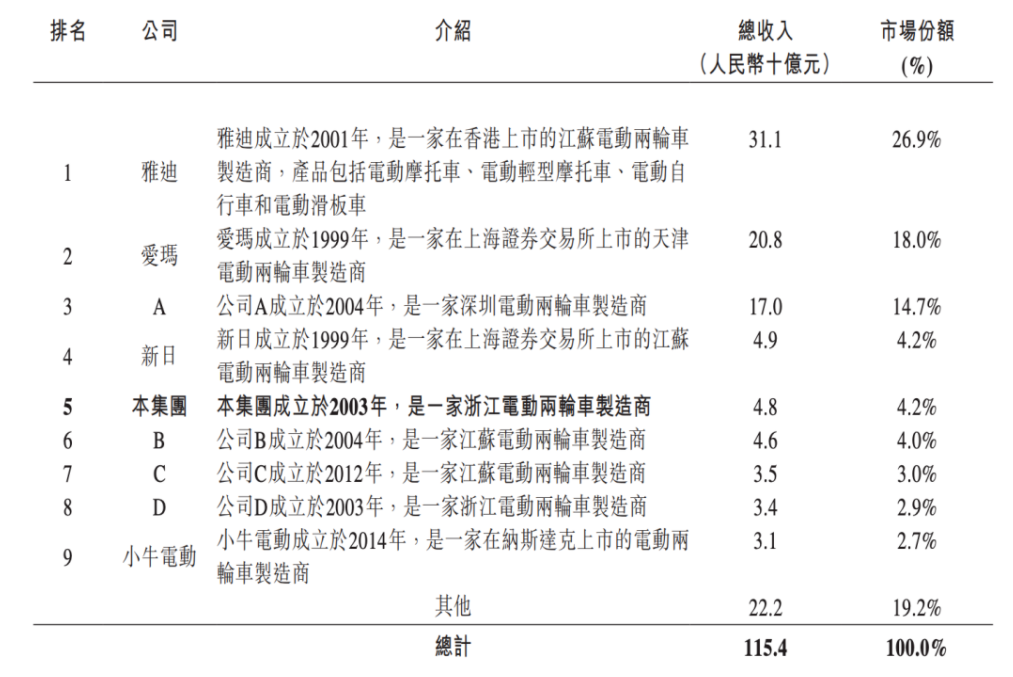

以2022年总收益计,绿源电动车排在行业老五,市场占有率仅有4.2%,较排名前三的企业有明显差距。

虽然中国电动自行车厂商超过了100多家,但是前九名垄断了80%多的市场份额,其中又分为第一梯队和第二梯队。

第一梯队的雅迪、爱玛和台铃,它们的国内电动车市场占有率超过了55%;第二梯队则包括绿源、小刀、立马、小牛等厂商,它们之间的市场份额差距并不大,都在2.7%至4.2%之间,竞争可谓是十分激烈。

03

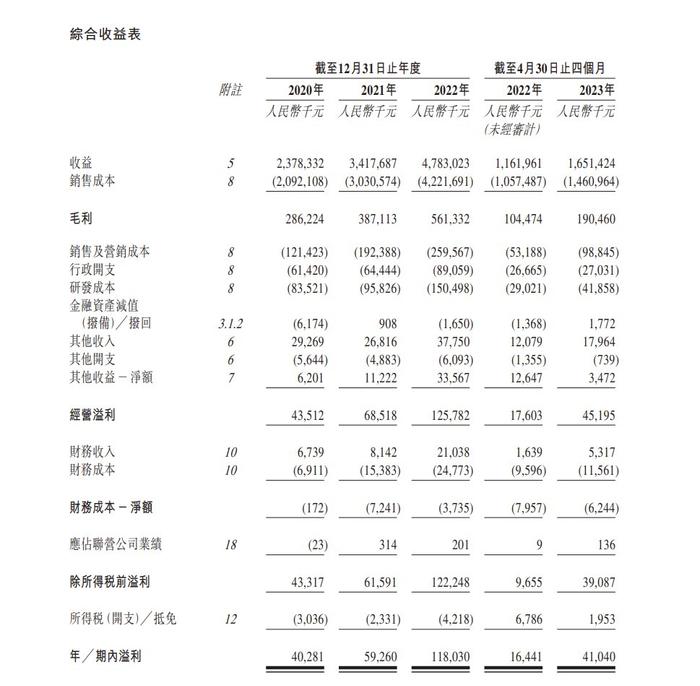

招股书显示,绿源电动车2020年、2021年、2022年及2023年截至4月30日止四个月,营收分别为23.78亿元、34.18亿元、47.83亿元、16.51亿元;同期,毛利分别为2.86亿元、3.87亿元、5.61亿元、1.9亿元;期内利润分别为4028万元、5926万元、1.18亿元、4104万元。

2020年至2022年,绿源营收复合年增长率为41.8%。净利润同比变动幅度为-42.14%、47.07%、99.17%。

今年前四个月,绿源集团的营收从2022年同期的11.62亿元增加42.1%至16.51亿元。

这也许就是绿源这次能成功的底气,但这还并不足以成为其改变行业地位的能力!

作为制造业的重要一支,在刨除原材料、人工等刚性成本后,净利率最能直观反映企业的盈利情况。

从利润率来看,绿源应该是选择了降低利润抢用户的方式。

绿源2020-2022年三年利润率低于雅迪小牛等品牌,2020-2022年,绿源的净利率分别为1.69%、1.73%、2.47%;同期雅迪的净利率分别是4.95%、5.08%、6.96%;小牛的净利率分别是6.9%、6.1%、0.3%。

截至 2022 年 12 月 31 日,绿源年产能约达 330 万辆。

公司于 2020 年、2021 年及 2022 年,各类电动两轮车销量分别为 147 万辆、 195 万辆、 242 万辆。

要知道,早在2010年,爱玛的年销量就已达220万台,雅迪年销量200万台,绿源去年的销量才刚刚超过爱玛和雅迪13年前的水平!

值得一提的是,爱玛 2022 年销量更是同比增长了24%至1077 万辆。

从销量走势上看,绿源销量增幅不及两大头部企业,且差距也越拉越大!

薄利但不多销,是绿源集团亟待解决的经营难题。

04

近年,两轮电自、电摩等短途出行产品因为自由度高、体验感强、简单实用且低碳环保而备受市场热衷。

特别是主打智能化、高颜值的新型两轮电动车自面世以来,市场热度越来越高,行业规模更是跟着水涨船高。

过去五年,全球主要经济体的电动两轮车的销售量迅速增长。其中,中国内地为最有吸引力的电动两轮车市场,其总销量占2022年全球总销量的74.3%。

招商证券预测,国内电动两轮车总销量将在2023年维持10%的增速,并于2026年达到6970万辆。

即便行业前景如此之好,但行业内卷叠加自身的高杠杆之下,绿源未来的路道阻且长!

负债方面,2019年-2021年绿源集团的资产负债比率分别为31.3%、32.%、119.4%。由于在2021年举债扩张,到2022年6月,该值进一步攀升至132.3%。

招股书显示,绿源持有的现金及现金等价物仅为3.74亿元,不足以覆盖6.35亿元的短期借款,2.61亿元的资金缺口,超过了其近3年半的净利润。

2022年,绿源的营销费用达2.6亿,行政开支达1.9亿,合计占营收比重7.3%。反观爱玛,其营销和管理费用率之和仅为4.9%。

且绿源一直宣称是以技术立家,自主发明专利数量业内第一,但2022年研发费用仅1.5亿,仅为同期营销费用的57.7%。

报告期各期,该公司研发成本分别为0.83亿元、0.96亿元和1.5亿元,基本只有销售及营销成本的一半。

重营销轻研发的结果,就是质量不过关成了一直绕不开,也回避不了的问题。

据观察网报道,2020年至2022年,绿源集团共有82名经销商及子经销商受到了89起行政处罚。

行政处罚主要涉及在(其中包括)最高车速、整车重量或尺寸、脚踏功能、制动距离、轮胎宽度及短路保护方面与相关产品标准或产品资格证书不符的情况。

在黑猫投诉上发现,绿源电动车防盗系统、中控系统、电机等均存在投诉,这些均是绿源需要重视的,尤其在产能爬坡期。

对于绿源来说,上市仅仅是对此前业绩的肯定,对于这家有着20多年的企业来说,未来能否跻身第一梯队,保持不被后面厂商超越,将是个不小的挑战。

参考资料:

《绿源集团更新招股书 再次被监管点名产品质量问题》,凤凰网科技

《绿源再次冲刺上市,这个两轮电动车老牌玩家能如愿吗?》,驼鹿新消费

《绿源电动车再次冲刺上市,市场占有率不足5%,研发团队仅389名》,一点产经

《屡次出现在不合格名单,杠杆率激增资不抵债,绿源电动乱了节奏?》,市值观察

日前,国际权威数据机构 IDC 发布 2024 年 Q4 美国 AR/VR 市场报告,前五名分别为 ...

2025-03-19

2025-03-19在2025年“3·15”金融消费者教育宣传活动期间,平安养老险积极贯彻落实国家金融监督管理总局要求,...

2025-03-19

2025-03-19投资家网(www.investorscn.com)是国内领先的资本与产业创新综合服务平台。为活跃于中国市场的VC/PE、上市公司、创业企业、地方政府等提供专业的第三方信息服务,包括行业媒体、智库服务、会议服务及生态服务。长按右侧二维码添加"投资哥"可与小编深入交流,并可加入微信群参与官方活动,赶快行动吧。